Le média de ceux qui réinventent l'entreprise

Comment faire sa déclaration de TVA en ligne ? Et comment éviter les écueils classiques au moment de remplir votre déclaration TVA ?

La TVA, taxe sur la valeur ajoutée, est un impôt perçu par les entreprises et reversé au Trésor public. À moins d’être en franchise de TVA, votre activité est concernée. Un numéro intracommunautaire vous est attribué à cet effet.

Que vous soyez sous régime simplifié ou au régime réel, crédit de TVA et TVA à déclarer doivent être calculés correctement, en suivant les obligations comptables à respecter.

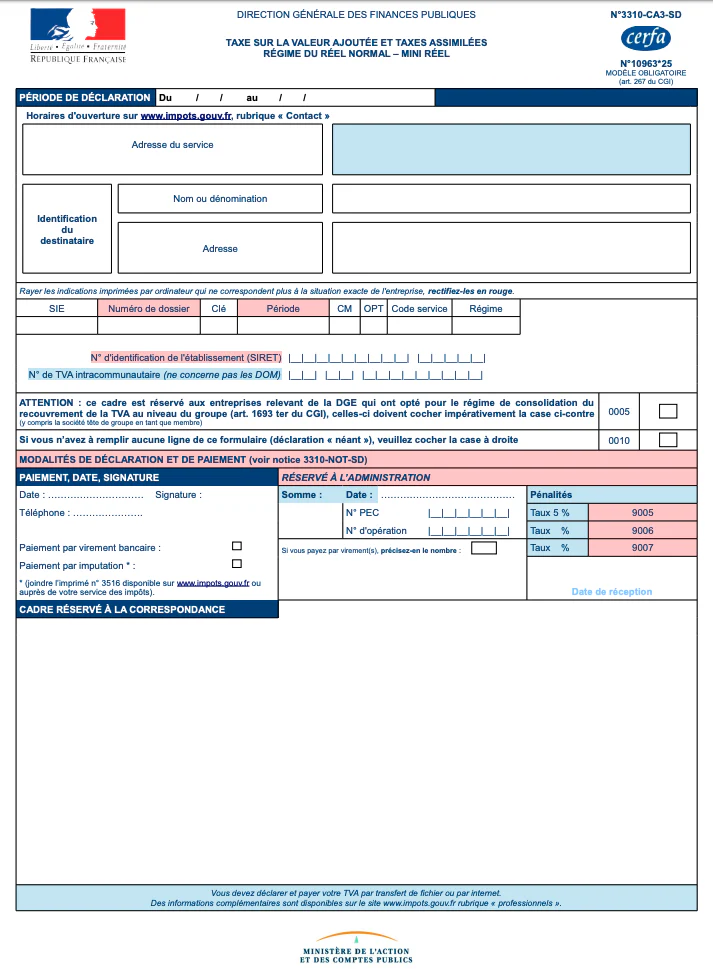

Pour faire une déclaration de TVA, une entreprise doit renseigner un formulaire de déclaration et le soumettre à l’administration fiscale.

Chaque régime fiscal dispose d’un formulaire de déclaration de TVA :

© Page 1/2 de déclaration de TVA CA3 régime réel 2020/Ministère de l’action et des comptes publics

| Régime fiscal | Entreprises concernées | Déclaration TVA à remplir | Fréquence de déclaration |

|---|---|---|---|

| Régime réel normal | Chiffres d’affaires HT supérieur à :

|

Formulaire de déclaration CA3 |

|

| Régime réel simplifié | Chiffres d’affaires HT compris entre :

|

Formulaire de déclaration CA12 |

|

💡 Qu’une entreprise soit soumise à l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR) dû à son régime BNC ou BIC, elle peut prétendre au régime réel simplifié si elle remplit les conditions de montant de TVA.

Que faut-il indiquer dans votre déclaration ?

💡 Note : vous êtes perdu·e ? Une notice est disponible avec le formulaire au moment de déclarer votre TVA en ligne.

Comment calculer sa déclaration mensuelle de TVA et la payer en ligne ? La direction générale des finances publiques l’explique dans cette vidéo en s’appuyant sur l’exemple d’une entreprise qui :

👉 Cette vidéo est un tutoriel à suivre pas à pas pour calculer et télédéclarer la TVA en ligne.

La déclaration se fait via la rubrique « Déclarer TVA » de votre espace Professionnel (mode EFI, Échange de Formulaires Informatisés), sur votre compte en ligne sur le site de l’administration fiscale. La télédéclaration simplifie le processus dématérialisé de déclaration.

💡 « Pour votre premier règlement, vous devrez avoir transmis préalablement un mandat à votre banque. » (source : impots.gouv.fr)

L’EDI, pour Échange de Données Informatisées, est un format d’échange de données pour la dématérialisation des données fiscales.

Votre partenaire EDI peut être :

Qui que ce soit, il devra avoir recours à un logiciel de comptabilité conforme aux normes EDI.

La TVA doit être déclarée chaque année, même si le montant à déclarer est nul. Dans ce cas, préciser « néant ». Seule la fréquence de déclaration TVA peut varier selon votre régime fiscal.

La TVA est réglée en deux acomptes :

Le montant des acomptes est calculé à partir du montant de la TVA réglée au cours de l’exercice précédent. Si ce montant est inférieur à 1 000 €, alors il est possible de s’acquitter de la taxe en un seul règlement.

ℹ️ Toutes les dates d’exigibilité de TVA sont disponibles sur le site officiel de l’administration française.

La déclaration de TVA, à l’instar d’autres formalités administratives, peut effrayer, ou du moins prendre du temps aux gérant·es ou aux petites entreprises. Vous avez procrastiné et devez maintenant mettre la main sur tous les montants à déclarer ?

Voici nos conseils pour simplifier votre déclaration TVA le mois prochain.

Construisez un simple tableau Excel pour suivre votre TVA collectée. Vous y recensez, pour chaque taux de TVA applicable, le cas échéant :

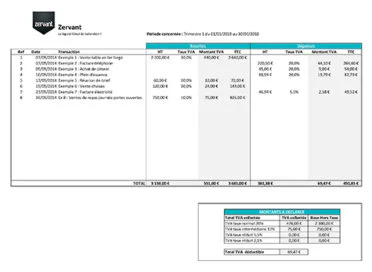

© Exemple de tableau préparatoire de déclaration de TVA/Zervant

En paramétrant des formules automatiques dans votre tableur Excel, vous obtenez les montants à déclarer chaque mois ou chaque semestre rapidement.

Pourquoi utiliser un logiciel comptable plutôt qu’Excel pour préparer votre déclaration de TVA ? Quelques avantages :

Quel logiciel choisir ? En plus des avantages cités ci-dessus :

Envie de plus de choix ? Découvrez plus de logiciels de comptabilité

En France, ce sont les entreprises qui collectent la TVA pour le compte de l’État. À l’exception des autoentrepreneurs (ou microentrepreneurs), toutes les entreprises sont soumises à la TVA et doivent établir une déclaration de TVA.

Cependant, il existe plusieurs régimes, nous l’avons vu, et selon le régime fiscal de votre entreprise, vos obligations diffèrent.

💡 La TVA sur les débits correspond aux ventes de biens. La TVA sur les encaissements correspond aux prestations de services.

Désormais, vous sentez-vous plus serein·e à faire votre déclaration de TVA ?

Article mis à jour, publié initialement en avril 2017.

![[Comparatif] Trouvez le meilleur logiciel de comptabilité adapté à votre entreprise](https://www.datocms-assets.com/17507/1623858112-illustration-meilleur-logiciel-1.png?fit=max&fm=webp&q=60&w=227)

![Trouvez (enfin !) le logiciel de comptabilité qu’il vous faut [comparatif de 14 solutions]](https://www.datocms-assets.com/17507/1623858112-illustration-meilleur-logiciel-1.png?fit=max&fm=webp&q=60&w=227)

![Quels sont les meilleurs logiciels de comptabilité pour auto-entrepreneur ? [Comparatif 2024]](https://www.datocms-assets.com/17507/1623858112-illustration-meilleur-logiciel-1.png?fit=max&fm=webp&q=60&w=227)